L’assurance emprunteur est un dispositif incontournable lors de la souscription d’un prêt immobilier. Elle apporte une garantie à la banque en cas de défaillance de l’emprunteur et représente un coût non négligeable dans le financement global. Dans ce contexte, comment obtenir un devis précis et comment l’analyser ? C’est ce que nous allons voir ensemble.

Sommaire

- 1 L’assurance emprunteur, un élément clé de votre prêt immobilier

- 2 Comprendre les éléments clés d’un devis d’assurance emprunteur

- 3 La loi et l’assurance emprunteur : ce que vous devez savoir

- 4 La simulation, un outil précieux pour obtenir le meilleur devis

- 5 Le choix de l’assureur : une étape cruciale

- 6 Les différents types d’assurance emprunteur et leurs caractéristiques

- 7 Les garanties d’une assurance emprunteur et leur importance

- 8 Conclusion : Assurance emprunteur, un choix à ne pas prendre à la légère

L’assurance emprunteur, un élément clé de votre prêt immobilier

Lorsque vous contractez un prêt immobilier, l’assurance emprunteur est l’un des éléments clés à prendre en compte. Cette assurance est une garantie pour la banque : si vous êtes dans l’incapacité de rembourser votre prêt à cause d’un accident, d’une maladie ou d’un décès, c’est votre assurance qui prendra le relais.

Il s’agit donc d’un élément rassurant pour la banque, mais aussi pour vous : en cas de coup dur, vous n’aurez pas à vous soucier du remboursement de votre prêt. En revanche, cette assurance a un coût, et il est important de bien comprendre comment elle est calculée pour pouvoir la négocier au mieux.

C’est là qu’intervient le devis d’assurance emprunteur. Il s’agit d’un document qui vous permet de connaître à l’avance le montant de votre assurance. Cela vous donne une idée précise de ce que vous aurez à payer, et vous permet de comparer les offres pour choisir celle qui vous convient le mieux.

Comprendre les éléments clés d’un devis d’assurance emprunteur

Un devis d’assurance emprunteur est un document qui regroupe de nombreuses informations. On y trouve notamment le montant de l’assurance, le taux d’assurance, les garanties apportées par l’assurance, et bien d’autres éléments.

Le montant de l’assurance est sans doute l’élément le plus visible sur le devis. Il donne une idée du coût total de l’assurance pour la durée du prêt. Cependant, il ne faut pas se fier uniquement à ce montant : il faut aussi prendre en compte le taux d’assurance.

Le taux d’assurance est le pourcentage du capital emprunté qui sera payé en assurance chaque année. Plus ce taux est élevé, plus l’assurance est chère. Il est donc important de comparer les taux d’assurance de différents assureurs pour trouver l’offre la plus avantageuse.

Les garanties apportées par l’assurance sont également un élément clé du devis. Elles définissent les situations dans lesquelles l’assurance intervient. Plus les garanties sont étendues, plus l’assurance est chère. Il est donc important de bien comprendre quelles garanties sont incluses dans votre devis, et de les comparer avec celles proposées par d’autres assureurs.

La loi et l’assurance emprunteur : ce que vous devez savoir

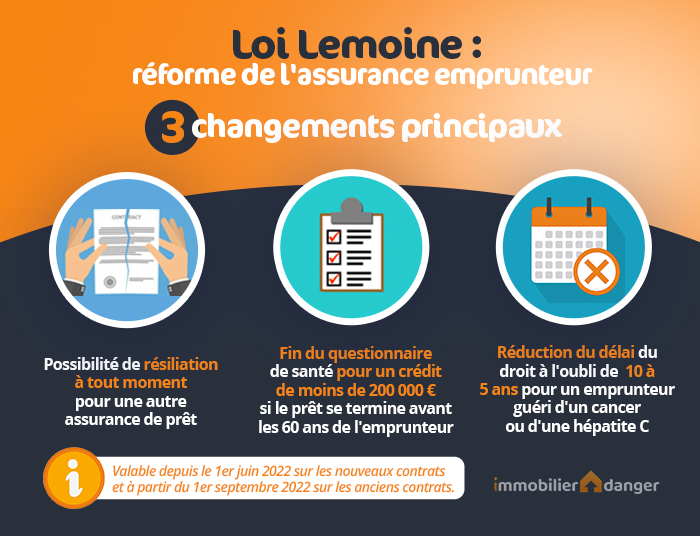

La loi encadre strictement l’assurance emprunteur, et vous offre de nombreuses protections. Il est important de les connaître pour pouvoir en faire usage si besoin.

La loi vous permet notamment de changer d’assureur à tout moment pendant la première année de votre prêt. C’est ce qu’on appelle la délégation d’assurance. Cette règle vous permet de trouver une assurance moins chère après avoir signé votre prêt, et de faire ainsi des économies.

La loi vous protège également en cas de problème de santé. Si vous avez des problèmes de santé, vous avez le droit de ne pas les déclarer à votre assureur sous certaines conditions. C’est ce qu’on appelle le droit à l’oubli. Cette règle vous permet d’accéder à l’assurance emprunteur même si vous avez des problèmes de santé.

La simulation, un outil précieux pour obtenir le meilleur devis

Avant de souscrire une assurance emprunteur, il est recommandé de faire une simulation. Cet outil vous permet d’obtenir un devis personnalisé en fonction de votre situation, et de comparer les offres de différents assureurs.

La simulation prend en compte de nombreux facteurs : votre âge, votre état de santé, la durée de votre prêt, le montant de votre prêt, etc. Tous ces éléments sont utilisés pour calculer le montant de votre assurance et le taux d’assurance.

La simulation vous permet de voir à l’avance combien vous coûtera votre assurance, et de comparer les offres pour trouver la plus avantageuse. C’est un outil précieux pour négocier le coût de votre assurance emprunteur.

Le choix de l’assureur : une étape cruciale

La qualité de votre assurance emprunteur dépend en grande partie du choix de votre assureur. Il est donc crucial de bien choisir votre assureur pour bénéficier de la meilleure protection possible.

Pour cela, il est recommandé de comparer les offres de plusieurs assureurs. Chaque assureur propose des garanties, des taux et des tarifs différents. En comparant les offres, vous pouvez trouver celle qui vous convient le mieux.

Il est également recommandé de se renseigner sur la réputation de l’assureur. Un assureur reconnu pour son sérieux et son professionnalisme est un gage de confiance. Vous pouvez également vous renseigner sur la qualité du service client de l’assureur, qui est un élément important en cas de problème.

Enfin, n’hésitez pas à négocier le coût de votre assurance avec l’assureur. La plupart des assureurs sont prêts à faire des concessions pour attirer de nouveaux clients. C’est une opportunité à ne pas manquer pour réduire le coût de votre assurance emprunteur.

Les différents types d’assurance emprunteur et leurs caractéristiques

Il existe plusieurs types d’assurance emprunteur, chacun ayant ses propres caractéristiques. Il est essentiel de bien les comprendre pour choisir l’assurance la plus adaptée à vos besoins.

En premier lieu, l’assurance groupe est un type d’assurance proposé par la banque où vous contractez votre prêt immobilier. Elle est généralement moins coûteuse, mais offre aussi moins de garanties. De plus, le taux d’assurance est fixe, quel que soit votre âge ou votre état de santé.

L’assurance individuelle, en revanche, vous permet de bénéficier d’un contrat d’assurance taillé sur mesure. Le coût de l’assurance, le taux d’assurance ainsi que les garanties peuvent varier en fonction de vos besoins spécifiques. Bien qu’elle soit souvent plus coûteuse que l’assurance groupe, l’assurance individuelle peut offrir une protection plus complète.

Enfin, la délégation d’assurance est une option qui vous permet de souscrire une assurance emprunteur auprès d’un assureur autre que votre banque. Vous pouvez ainsi profiter d’un contrat d’assurance plus avantageux. Toutefois, il est à noter que la banque a le droit de refuser votre délégation d’assurance si elle estime que le contrat que vous avez choisi n’offre pas des garanties équivalentes à celles de son assurance groupe.

Les garanties d’une assurance emprunteur et leur importance

Les garanties assurance sont les situations dans lesquelles l’assureur s’engage à couvrir les risques. Elles sont un élément important du contrat d’assurance, car elles déterminent la protection dont vous bénéficiez.

La garantie décès est la garantie la plus courante dans un contrat d’assurance emprunteur. Elle permet de couvrir le capital restant dû en cas de décès de l’emprunteur.

La garantie perte totale et irréversible d’autonomie (PTIA) est également souvent incluse. Elle couvre l’incapacité totale et définitive de l’emprunteur à exercer une activité rémunérée.

D’autres garanties peuvent être incluses, comme la garantie incapacité temporaire de travail (ITT), qui couvre la perte de revenus en cas d’incapacité de travail temporaire, ou la garantie perte d’emploi, qui couvre la perte de revenus en cas de chômage involontaire.

Il est crucial de bien lire et comprendre les garanties incluses dans votre contrat d’assurance, car elles déterminent les situations dans lesquelles vous êtes couvert.

Conclusion : Assurance emprunteur, un choix à ne pas prendre à la légère

L’assurance emprunteur est un aspect essentiel de votre prêt immobilier. Elle protège à la fois la banque et vous-même en cas de défaillance pour le remboursement du prêt. Pourtant, le choix de l’assurance emprunteur ne doit pas être pris à la légère.

En effet, le coût total de l’assurance, les taux d’assurance, les garanties offertes et la réputation de l’assureur sont autant de critères à prendre en compte. Une simulation assurance peut vous aider à obtenir un devis personnalisé et à comparer plusieurs offres.

Cependant, il ne faut pas oublier que la loi vous protège également. Grâce à la loi Lemoine, vous pouvez changer d’assureur pendant la première année de votre prêt. De plus, le droit à l’oubli vous permet de ne pas déclarer certains problèmes de santé à votre assureur.

En somme, l’assurance emprunteur est un élément clé de votre crédit immobilier. Il est donc crucial de bien comprendre son fonctionnement et de choisir l’offre la plus adaptée à vos besoins.

Je vous partage via ce blog mon expertise sur les assurances en tout genre. Bénéficiez de mon expertise accumulée au fil des années pour assurer votre famille, vos possessions et vous-même.