L’assurance emprunteur est un sujet complexe qui concerne tout le monde, quel que soit son âge. Pour les seniors, cette question revêt une importance particulière.

En effet, lorsque vous atteignez un certain âge et que vous envisagez de contracter un prêt immobilier, ce sujet peut devenir un véritable casse-tête. Pour vous aider à y voir plus clair, nous avons élaboré ce guide complet sur l’assurance emprunteur pour les seniors.

Sommaire

- 1 souscrire une assurance emprunteur sénior

- 2 loi et assurance emprunteur senior

- 3 age et garanties de l’assurance emprunteur

- 4 taux et coût de l’assurance emprunteur senior

- 5 les critères de choix d’une assurance emprunteur senior

- 6 les formalités médicales pour l’assurance emprunteur senior

- 7 la délégation d’assurance pour les seniors

- 8 L’importance du courtage en assurance emprunteur

- 9 conclusion

- 10 … que se passe-t-il si le senior présente un risque aggravé ?

souscrire une assurance emprunteur sénior

Avant d’entrer dans le vif du sujet, il est nécessaire de comprendre ce qu’est une assurance emprunteur et pourquoi elle est importante. Lorsque vous contractez un prêt immobilier, votre banque vous demandera de souscrire à une assurance emprunteur.

Cette garantie permet à la banque de se protéger en cas de défaillance de l’emprunteur (en cas de décès, d’invalidité ou d’incapacité de travail).

Pour un senior, souscrire une assurance emprunteur peut paraître compliqué, mais ne vous inquiétez pas, nous sommes là pour vous guider.

loi et assurance emprunteur senior

Depuis l’adoption de la loi Lagarde en 2010, les emprunteurs ont la possibilité de choisir leur assurance emprunteur en dehors de leur banque. Autrement dit, vous n’êtes pas obligés de souscrire l’assurance proposée par votre banque.

C’est une excellente nouvelle pour les seniors, car cela signifie qu’ils peuvent chercher une assurance adaptée à leur situation et à leur âge.

La loi a également instauré un droit à la résiliation annuelle de l’assurance emprunteur. Cela signifie que chaque année, vous pouvez résilier votre contrat et en souscrire un nouveau, si vous trouvez une offre plus intéressante.

age et garanties de l’assurance emprunteur

L’âge est un facteur déterminant dans le calcul du coût de l’assurance emprunteur. Plus vous êtes âgés, plus le risque est élevé pour l’assureur, et donc plus le coût de l’assurance est élevé. Cependant, il existe des assurances spécifiques pour les seniors qui offrent des garanties adaptées.

Par ailleurs, il faut savoir que chaque assureur fixe une limite d’âge pour souscrire une assurance emprunteur. Cette limite varie en fonction des compagnies d’assurance, mais en général, elle est fixée à 85 ans pour le décès et à 65 ans pour la garantie d’invalidité.

taux et coût de l’assurance emprunteur senior

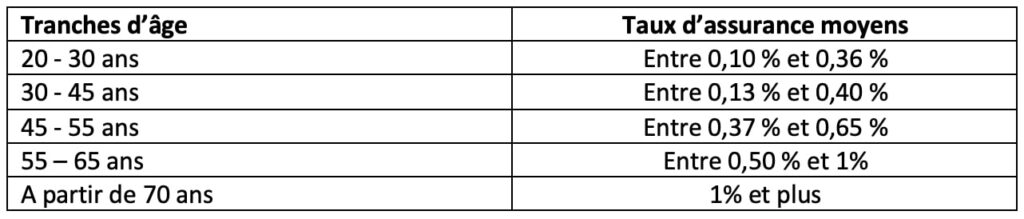

Le taux de l’assurance emprunteur est un pourcentage du capital emprunté qui varie selon l’âge, la santé et la profession de l’emprunteur. Pour les seniors, le taux est généralement plus élevé en raison du risque plus important. Toutefois, il est possible de trouver des assurances avec des taux compétitifs pour les seniors. Le coût de l’assurance emprunteur dépend également de la durée du prêt et du montant emprunté. Il est donc important de comparer plusieurs offres avant de faire votre choix.

les critères de choix d’une assurance emprunteur senior

Le choix d’une assurance emprunteur ne doit pas se faire à la légère. Plusieurs critères sont à prendre en compte : les garanties proposées, le taux, le coût, la limite d’âge, la réactivité de l’assureur, la qualité du service client, etc. Il est recommandé de faire appel à un courtier ou à un comparateur en ligne pour trouver l’offre la plus adaptée à votre situation. De plus, il est important de lire attentivement les conditions générales du contrat avant de le signer.

Voilà, vous disposez désormais de toutes les informations nécessaires pour souscrire une assurance emprunteur adaptée à votre situation de senior. Nous espérons que ce guide vous sera utile dans votre démarche.

les formalités médicales pour l’assurance emprunteur senior

Lorsqu’un senior décide de souscrire une assurance emprunteur, une des étapes clés du processus est le passage des formalités médicales. En effet, l’état de santé de l’emprunteur est l’un des principaux critères qui déterminent le coût de l’assurance de prêt immobilier. En général, une assurance emprunteur demande à l’assuré de remplir un questionnaire de santé. Dans certains cas, des examens médicaux complémentaires peuvent s’avérer nécessaires.

Pour un emprunteur senior, ces formalités peuvent parfois être vues comme un obstacle à l’obtention d’un crédit immobilier. Cependant, il est bon de rappeler que le but de ces formalités est de permettre à l’assureur d’évaluer le risque que représente l’emprunteur d’un point de vue médical. Ces formalités médicales peuvent donc représenter une opportunité pour le senior de négocier un taux d’assurance plus avantageux, en prouvant qu’il est en bonne santé.

Il est à noter que dans le cas d’une délégation d’assurance, le senior peut faire jouer la concurrence et opter pour l’assureur proposant les formalités médicales les plus adaptées à sa situation. Enfin, dans le cadre de la convention AERAS (s’Assurer et Emprunter avec un Risque Aggravé de Santé), si la première assurance contactée refuse de vous couvrir en raison de votre état de santé, vous pouvez solliciter une seconde expertise médicale.

la délégation d’assurance pour les seniors

Pour alléger le coût de leur assurance emprunteur, les seniors peuvent opter pour la délégation d’assurance. Cette option, rendue possible grâce à la loi Lagarde, permet à l’emprunteur de souscrire son assurance de prêt immobilier auprès d’un assureur différent de celui proposé par sa banque. En optant pour cette délégation, le senior peut donc choisir une assurance adaptée à sa situation et potentiellement plus économique.

Il est impératif de noter que le contrat d’assurance choisi doit proposer des garanties au moins équivalentes à celle de l’offre initiale de la banque. Les garanties généralement exigées par les banques sont la garantie décès, la garantie d’invalidité permanente et la garantie d’incapacité temporaire de travail.

Pour les seniors, la délégation d’assurance peut être une solution intéressante pour diminuer le coût de leur assurance emprunteur. Cependant, il est conseillé de faire appel à un courtier en assurance pour s’assurer de choisir le contrat le plus adapté à sa situation et à ses besoins.

L’importance du courtage en assurance emprunteur

Le monde de l’assurance prêt immobilier peut sembler labyrinthique, mais grâce au courtage en assurance emprunteur, il est désormais plus facile de naviguer dans ce dédale.

Un courtier en assurance prêt immobilier est un expert qui travaille pour vous, l’emprunteur, pour trouver le contrat d’assurance le plus adapté à vos besoins. Il prend en compte les garanties essentielles comme la garantie décès, la garantie d’invalidité permanente ou la garantie perte emploi, pour s’assurer que vous bénéficiez du meilleur taux annuel effectif.

De plus, avec la loi Lemoine, les emprunteurs ont la liberté de choisir leur assurance pour un prêt immobilier en dehors de leur banque, ce qui renforce l’importance du rôle du courtier. En cas d’incapacité temporaire de travail ou de perte irréversible d’autonomie, avoir le bon contrat assurance emprunteur peut faire toute la différence.

En somme, le courtage en assurance emprunteur est un allié précieux pour tout emprunteur souhaitant souscrire un prêt immobilier avec sérénité, tout en maîtrisant le coût de son assurance.

conclusion

L’assurance emprunteur senior est un sujet complexe qui nécessite une bonne connaissance des différentes options disponibles. En effet, de nombreux facteurs, tels que l’âge, l’état de santé, ou les formalités médicales peuvent influencer le coût de l’assurance de prêt immobilier pour un senior. Grâce à ce guide, vous avez désormais en main toutes les informations nécessaires pour trouver l’assurance emprunteur la plus adaptée à votre situation.

N’oubliez pas que chaque situation est unique et qu’il est donc essentiel de bien comparer les différentes offres avant de prendre votre décision. Dans tous les cas, n’hésitez pas à demander l’aide d’un professionnel pour vous guider dans votre choix. Enfin, souvenez-vous que le plus important est de trouver une assurance qui répond à vos besoins et vous permet de réaliser votre projet immobilier en toute sérénité. Nous vous souhaitons une bonne recherche et de réussir votre projet d’acquisition immobilière.

… que se passe-t-il si le senior présente un risque aggravé ?

Lorsque l’on est senior et que l’on souhaite souscrire une assurance de prêt immobilier en délégation, on peut se heurter à quelques réserves liées à son âge, mais aussi à sa santé. En effet, peut-être faites-vous partie des 10 % des seniors ayant lutté contre un cancer, ou une hépatite C, ce qui fait de vous une personne présentant un risque aggravé de santé. Eh bien, depuis 2015, vous bénéficiez d’une disposition légale, à savoir la convention AERAS. Cette convention vous aide dans vos démarches, notamment en renforçant la confidentialité autour de vos informations médicales avec la mise en place du droit à l’oubli. Cela signifie que vous pouvez ne pas déclarer cette maladie lors de vos démarches de délégation d’assurance. Toutefois, vous devez respecter certaines conditions pour bénéficier de la convention AERAS :

- vous n’avez pas à déclarer un cancer passé et guéri ;

- le prêt immobilier contracté ne doit pas dépasser le montant de 420 000 euros ;

- rembourser ce prêt avant votre 71ᵉ anniversaire.

Le dispositif AERAS vous permet de passer sous silence une maladie dont le parcours thérapeutique est terminé depuis cinq ans. Ainsi, cette information ne vous porte pas préjudice (refus ou demande de surprimes) lors de la souscription de votre nouveau contrat d’assurance.

Je vous partage via ce blog mon expertise sur les assurances en tout genre. Bénéficiez de mon expertise accumulée au fil des années pour assurer votre famille, vos possessions et vous-même.